Resultado da pesquisa por SM96

Cursos (0)

Artigos (9)

Glossário (0)

Gate Lança Relatório de Prova de Reservas de Junho: Reservas Totais Atingem $10,453 Bilhões, com $1,96 Bilhão em Reservas Excedentes

Predição de Preço do BTC: Colapso do Preço do Bitcoin pode levar a $96,000

gate Research: Tópicos Quentes Semanais (02.03-02.07)

Gate Research: Valor de mercado do Bitcoin ultrapassa o da Amazon e ocupa o sexto lugar mundial | ZKJ tem alta diária de 79,47% e atrai os holofotes

Pesquisa gate: Plataforma de Staking de Bitcoin SatLayer alcança recorde de TVL, Stablecoin Sui ultrapassa US$500M

Pesquisa Gate: Revisão do mercado cripto de outubro

Pesquisa da gate: Família Trump se aventura no ecossistema Ethereum, Protocolo Aave alcança TVL recorde

No dia 31 de julho, a SEC dos Estados Unidos anunciou a iniciativa "Project Crypto", permitindo, pela primeira vez, que instituições financeiras unam a negociação de ações, ativos de cripto e serviços DeFi em uma única plataforma. Esse movimento abre caminho para o surgimento dos super apps de cripto. Principais empresas do setor, como Coinbase, JPMorgan Chase e Fidelity, agora se deparam com uma disrupção significativa no mercado, enquanto protocolos DeFi precisam de uma reavaliação essencial. Este artigo apresenta uma análise detalhada do novo quadro regulatório, das dinâmicas de mercado em evolução e do cenário competitivo. O relatório avalia quais players estão mais bem posicionados para prosperar sob as novas regras e quais podem ser deixados para trás. O Project Crypto pode marcar o "momento iPhone" das finanças cripto.

No dia 31 de julho, Paul Atkins, o novo presidente da SEC, fez um discurso intitulado “A Liderança dos EUA na Revolução das Finanças Digitais” e anunciou uma nova iniciativa: o “Project Crypto”.

Apesar de o anúncio ainda não ter recebido destaque na grande mídia, ele pode se tornar um dos eventos mais transformadores para o setor cripto em 2025.

Em janeiro, quando Trump reassumiu a Casa Branca, prometeu transformar os Estados Unidos na “capital global das criptomoedas”. Muitos, à época, encararam essa declaração como mera retórica de campanha e toda a indústria aguardava para ver se Trump cumpriria ou se tudo não passaria de mais uma promessa vazia.

Ontem, veio a resposta.

O Project Crypto parece ser a primeira grande iniciativa concreta da agenda pró-cripto de Trump.

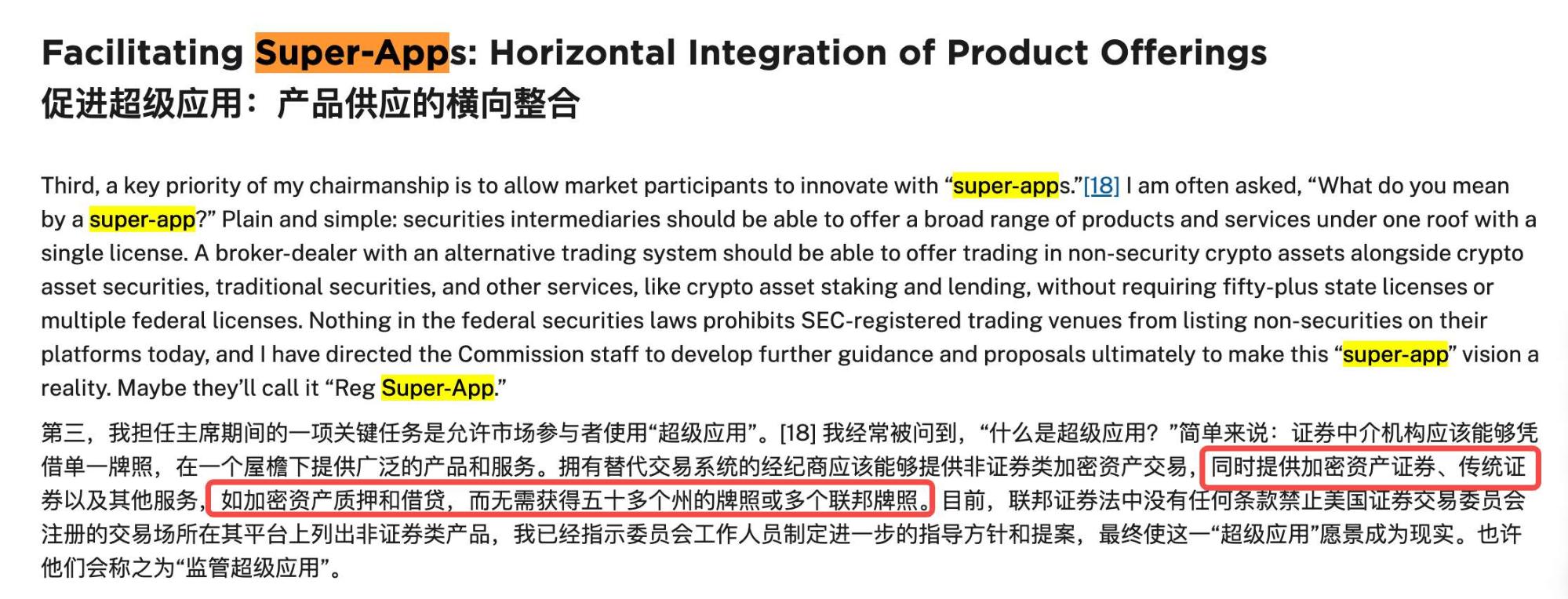

Apesar da circulação, nas redes sociais, de várias análises detalhadas sobre a iniciativa, não vou repeti-las aqui. O ponto central, a meu ver, é que a medida permite que instituições financeiras lancem “super apps”—integrando negociação de ações tradicionais, cripto, serviços DeFi e muito mais, tudo numa única plataforma.

Imagine o app do J.P. Morgan permitindo que você compre ações, negocie Bitcoin e participe de estratégias de yield farming em DeFi, tudo em um único ambiente—qual seria o impacto para o setor?

Foram apenas seis meses entre o discurso de campanha e a ação regulatória, passando da “regulação por imposição” para a adoção ativa das finanças on-chain. Quando o maior mercado de capitais do mundo muda de postura, o cenário competitivo do setor pode ser completamente redesenhado.

O Super App Tudo-em-Um

O conceito de super app que Atkins apresenta lembra o WeChat—um só aplicativo para mensagens, pagamentos, gestão de patrimônio, seguros e até pedidos de empréstimo.

Esse tipo de experiência integrada é comum na China, mas, nos EUA—um país que valoriza o livre mercado—praticamente não existe.

A razão principal é clara: barreiras regulatórias.

No mercado americano, para operar pagamentos é preciso licença específica; para valores mobiliários, licença de corretora; para empréstimos, licença bancária. Cada estado ainda impõe normas adicionais.

O Project Crypto rompeu, pela primeira vez, esse impasse.

Sob o novo arcabouço, uma plataforma com licença de corretora pode agora oferecer negociação de ações tradicionais, de cripto, empréstimos via DeFi, marketplace de NFTs e pagamentos com stablecoins—tudo sob um regime unificado de licenciamento.

Para o setor cripto, essa unificação é especialmente valiosa—ela se alinha à composabilidade central dos produtos cripto.

Você pode, por exemplo, usar lucros em ações para comprar Bitcoin automaticamente, usar NFTs como garantia para tomar stablecoins emprestadas e depois aplicar esses stablecoins em DeFi, tudo em um único ambiente, com os ativos circulando sem atrito on-chain.

Quando o usuário pode transitar livremente numa só plataforma, um super app financeiro Web3 verdadeiramente integrado se torna algo concreto.

O movimento da SEC dá a largada para uma nova competição de alta intensidade em finanças e tecnologia.

Três Tipos de Players, Três Caminhos Distintos

Com a largada do Project Crypto, os atores da indústria veem seus futuros se afastarem.

As gigantes cripto precisam sair dos “ganhos fáceis” e encarar uma competição mais intensa.

Brian Armstrong, CEO da Coinbase, provavelmente sente alívio ao ficar livre das disputas jurídicas com a SEC, mas também preocupação, pois o domínio confortável da Coinbase está ameaçado.

Curiosamente, foi justamente a supervisão rígida de Gensler que deu à Coinbase vantagem em compliance, tornando-a a escolha natural para o usuário americano.

Com o novo cenário, esse “fosso regulatório” se dissipa. E mais: a Coinbase precisa se reinventar, passando de uma exchange pura para uma plataforma financeira completa, lançando negociação de ações (concorrendo com Robinhood), serviços bancários (enfrentando grandes bancos) e integração DeFi (competindo com protocolos descentralizados), sempre em ambientes com competidores consolidados.

Kraken e Gemini enfrentam desafios semelhantes, ainda mais intensos.

Sem a escala e os recursos da Coinbase para crescer rapidamente, é provável que sejam adquiridas ou que busquem nichos de mercado específicos.

Enquanto as empresas cripto defendem seu espaço, as gigantes financeiras tradicionais se preparam para um avanço robusto.

O J.P. Morgan não é cético quanto ao cripto. Seu JPM Coin processa bilhões em operações diárias e a plataforma Onyx, baseada em blockchain, já está consolidada. Agora, o J.P. Morgan pode oferecer serviços cripto ao público de forma legítima.

Goldman Sachs, Morgan Stanley, Bank of America—todos também estão se posicionando. Eles têm o que as cripto desejam: enorme base de usuários, capital abundante, gestão de riscos sofisticada e—fundamentalmente—confiança do público.

Quando um aposentado americano quiser usar sua previdência para comprar Bitcoin, ele confiará no app do banco que usa há décadas ou numa exchange desconhecida?

Ainda assim, fazer esses gigantes se moverem é desafio enorme. Inércia administrativa, sistemas legados e cultura conservadora são barreiras sérias. Para os bancos, as novas regras são tanto uma oportunidade quanto um desafio.

Os protocolos DeFi como Uniswap, Aave e Compound também terão obstáculos próprios.

O Project Crypto protege explicitamente os “publishers de código puro”, o que, em tese, beneficia o DeFi.

Mas se a Coinbase integrar funcionalidades da Uniswap diretamente, ou o J.P. Morgan lançar seu próprio serviço de empréstimo on-chain, qual será o diferencial dos protocolos descentralizados?

Um cenário é a divisão entre a “camada de protocolo” e a “camada de aplicativo”—a Uniswap permanece como infraestrutura de liquidez, enquanto super apps entregam as interfaces e serviços agregados, numa lógica parecida com o papel do TCP/IP na internet.

Em um cenário mais ousado, protocolos DeFi podem se centralizar parcialmente—criando empresas, buscando licenças e aceitando regulação para ampliar acesso ao mercado.

Aave já testa versões institucionais, e a Uniswap Labs já é uma companhia formalizada. Os ideais de descentralização continuam inspirando, mas, diante do alcance dos concorrentes licenciados, podem se esvaziar.

No fim, o DeFi deve se dividir: “puristas do protocolo” mantendo a descentralização, e “pragmáticos” buscando escala com regulação. Ambos sobrevivem, mas para públicos distintos.

Três tipos de players, três trajetórias distintas. O que todos têm em comum: o fim das zonas de conforto.

Agora, cada um precisa redefinir seu papel nesse novo ecossistema.

A Batalha: Quatro Dimensões Principais

Com todos no mesmo campo, o que define o campeão?

Primeiro: licenças.

Se compliance já foi um problema sem fundo, agora pode ser o maior diferencial competitivo.

O Project Crypto parece suavizar as exigências, mas, na verdade, eleva o padrão. As licenças para super apps exigem das plataformas aprovação em valores mobiliários, serviços bancários, pagamentos, cripto e outros. É um jogo para poucos preparados.

O valor da licença está no efeito de rede: quando o usuário resolve tudo em uma só plataforma, o custo de mudança fica altíssimo. Como nos velhos bancos: muitos tentaram, poucos viraram impérios.

Segundo: arquitetura tecnológica.

O sistema financeiro on-chain precisa unir a fluidez do Web2 à autonomia do usuário Web3—um enorme desafio.

Instituições tradicionais terão de criar infraestrutura cripto do zero; empresas cripto devem igualar a robustez dos bancos.

A interoperabilidade entre blockchains é ainda mais complexa: seu sistema consegue transferir ativos do Ethereum para a Solana em três segundos para uso em DeFi? E responder a riscos em milissegundos durante grandes oscilações de mercado?

Passivos tecnológicos são ameaças reais.

A Coinbase passou dez anos ajustando sua plataforma para uma finalidade apenas. Torná-la multi-serviço é tarefa gigante. Já sistemas legados dos bancos—alguns rodando COBOL—são ainda mais difíceis. Como conectar isso ao blockchain?

Terceiro: liquidez.

No setor financeiro, liquidez é rei. Na era dos super apps, ainda mais.

Os usuários querem negociar qualquer ativo, a qualquer momento, em qualquer valor, imediatamente. Isso demanda integração com grandes exchanges, agregação global de liquidez e máxima eficiência de capital—como fazer um único pool servir ações, cripto e DeFi ao mesmo tempo?

Quarto: experiência do usuário.

Muitas vezes subestimada. Quando oferta e preço se equiparam, a experiência é o diferencial.

O desafio: atender públicos opostos. Usuários cripto querem controle total e dados on-chain; usuários tradicionais talvez nem conheçam o conceito de seed phrase. Um app, duas mentalidades—equilibrar será essencial.

Resumindo: o Project Crypto é o novo teste para o setor. A licença define o que é possível, a tecnologia define a entrega, a liquidez define o tamanho, a experiência decide o alcance. Cada passo nessa disputa pode transformar o mercado.

Potenciais Vencedores e Perdedores

Com o Project Crypto, todos querem saber quem vai liderar.

Mas previsões são sempre arriscadas. Não há garantias—apenas tendências emergentes. Os vencedores da era dos super apps não serão todos iguais. Em vez disso, veremos três modelos bem-sucedidos.

Primeiro: alianças estratégicas.

Líderes inteligentes sabem que parcerias superam a atuação isolada.

Tome a Fidelity—um gigante com US$ 11 trilhões sob gestão, que criou sua divisão de ativos digitais em 2018, mas ainda pouco avançou no varejo cripto.

E se a Fidelity fizesse uma integração profunda com uma líder em tecnologia cripto, como a Fireblocks? Poderia oferecer cripto a seus 200 milhões de clientes e, em troca, a parceira ganharia escala e credibilidade. Não precisam ser essas empresas—alianças do tipo “1+1>2” vão se multiplicar.

Segundo: o modelo “fornecedor neutro”.

Oferecer infraestrutura essencial é um negócio consistente em setores de rápido crescimento.

Na era dos super apps, a infraestrutura é a ferramenta indispensável. A Chainalysis é um exemplo: independentemente de quem vença, todos precisam de suas soluções de compliance. Essas empresas prosperam por atender todos os lados, permanecendo neutras e fundamentais.

Terceiro: especialização.

Nem todo player será “canivete suíço”. Algumas plataformas podem se dedicar só a DAOs; outras, a finanças de NFTs. Enquanto os grandes constroem plataformas completas, os especialistas ganham espaço em nichos.

Entre os perdedores, o maior risco recai sobre instituições médias e especuladores sem rumo definido.

Pense nos bancos regionais dos EUA—não têm o porte do J.P. Morgan para investir em tecnologia, nem a agilidade das fintechs. Quando bancos grandes passarem a oferecer cripto completo, as instituições médias serão pressionadas.

No campo dos especuladores, muitos projetos evitavam regulação com estruturas jurídicas complexas—registro nas Ilhas Cayman, governança DAO, proclamando “descentralização total”.

A clareza do Project Crypto vai acabar com essa zona cinzenta. Ou se assume a total descentralização (com limites de liquidez e UX), ou adere à regulação (e aceita o custo)—não há mais espaço para indecisão.

Do ponto de vista de negócios, a janela de oportunidade está fechando rápido.

Sair na frente é fundamental em mercados de plataforma. Quem construir um ecossistema completo nos próximos meses pode ser o próximo gigante do cripto.

O Momento iPhone?

Quando Steve Jobs revelou o iPhone em 2007, executivos da Nokia zombaram—quem quereria um telefone sem teclado físico? Dezoito meses depois, o jogo mudou para sempre.

O Project Crypto pode ser o “momento iPhone” das finanças cripto.

Não por ser perfeito, mas porque—pela primeira vez—instituições tradicionais enxergam o que é possível. Serviços financeiros podem ser reinventados; ativos tradicionais e cripto se misturam; compliance e inovação podem ser conciliados.

Vale lembrar que o iPhone só mudou o mundo de verdade com a chegada da App Store. O Project Crypto é apenas o começo. A grande virada virá quando o ecossistema amadurecer.

Quando milhões de desenvolvedores criarem novos produtos e bilhões adotarem as finanças on-chain, aí sim a transformação será real.

Ainda é cedo para qualquer veredito.

Avisos:

- Este artigo foi reproduzido do [TechFlow]. O copyright pertence ao autor original [TechFlow]. Em caso de dúvidas sobre esta reprodução, entre em contato com a equipe Gate Learn. O atendimento é feito conforme os procedimentos estabelecidos.

- Aviso: As opiniões e análises expressas neste artigo são de responsabilidade exclusiva do autor e não constituem recomendação de investimento.

- Outras versões em diferentes idiomas são traduzidas pela equipe Gate Learn. Salvo menção expressa à Gate, artigos traduzidos não podem ser reproduzidos, distribuídos ou plagiados.

![<p>Republicação do artigo original, “Cobo Stablecoin Weekly NO.19: Após a aprovação da Stablecoin Act, qual o próximo cenário de disputa?”</p>

<h3 id="h3-TWFya2V0IE92ZXJ2aWV3ICZhbXA7IEdyb3d0aCBIaWdobGlnaHRz">Visão Geral do Mercado & Principais Destaques de Crescimento</h3><p>A capitalização total de mercado das stablecoins atingiu US$ 269,696 bilhões, um aumento semanal de US$ 2,606 bilhões. Em termos de composição, a USDT mantém sua liderança com 61,25% de participação, enquanto a USDC aparece em segundo lugar com US$ 64,502 bilhões em capitalização e 23,92% do mercado.</p>

<h2 id="h2-VG9wIDMgQmxvY2tjaGFpbiBOZXR3b3JrcyBieSBTdGFibGVjb2luIE1hcmtldCBDYXA6">Top 3 Blockchains por Capitalização de Mercado de Stablecoins:</h2><ol>

<li>Ethereum: US$ 135,786 bilhões</li><li>Tron: US$ 82,995 bilhões</li><li>Solana: US$ 11,431 bilhões</li></ol>

<h3 id="h3-VG9wIDMgRmFzdGVzdC1Hcm93aW5nIE5ldHdvcmtzIFRoaXMgV2Vlazo=">Top 3 Redes de Crescimento Mais Rápido nesta Semana:</h3><ol>

<li>Berachain: +96,57% (participação de USDT: 43,15%)</li><li>XRPL: +49,84% (participação de RLUSD: 49,11%)</li><li>Sei: +47,95% (participação de USDC: 85,96%)</li></ol>

<p>Fonte: DefiLlama</p>

<h2 id="h2-8J+OryBVLlMuIOKAnEJhbmsgU2VjcmVjeSBBY3TigJ0gYW5kIFN0YWJsZWNvaW4gUGF5bWVudCBQcml2YWN5IFJlcXVpcmVtZW50cw==">🎯 “Bank Secrecy Act” dos EUA e Exigências de Privacidade em Pagamentos com Stablecoins</h2><p>Após a aprovação do Stablecoin Act nos EUA, a privacidade tornou-se o novo centro das atenções para reguladores e mercado.</p>

<p>Com a capitalização de mercado de stablecoins acima de US$ 270 bilhões e sua rápida entrada em sistemas de pagamentos tradicionais, a transparência total on-chain passa a revelar novos obstáculos. Como toda transação em blockchain pública é permanente e visível, empresas acabam expondo todo seu histórico financeiro, cadeia de suprimentos e planos de remuneração. Para o público varejista, isso pode ser apenas um incômodo, mas para empresas e instituições é uma barreira concreta — permitindo que concorrentes monitorem cada transação em tempo real. Sem solução, esse entrave tende a frear a adoção de stablecoins em pagamentos corporativos e liquidação institucional.</p>

<p>Se a privacidade for uma preocupação, a adoção das stablecoins para pagamentos empresariais e liquidações institucionais encontrará obstáculos significativos. O Chief Legal Officer da Coinbase, Paul Grewal, afirmou recentemente que, para leis como a GENIUS Act cumprirem seu papel, o Bank Secrecy Act deve ser modernizado paralelamente. O modelo regulatório vigente é ineficiente e armazena dados sensíveis em depósitos centralizados — alvos atrativos para hackers — e ainda é pouco eficaz no combate à lavagem de dinheiro.</p>

<p>Grewal pontua que privacidade e segurança não são excludentes. Soluções como provas de conhecimento zero (ZKP) e identidade descentralizada (DID) já viabilizam “verificação em conformidade sem expor dados sensíveis”, permitindo que instituições acessem apenas o resultado da verificação, não os dados brutos. Isso equilibra minimização de dados e regulação precisa. Ele defende que o Tesouro dos EUA estabeleça colaboração público-privada, priorize módulos de compliance compatíveis com ZKP para implantação rápida, concentre a vigilância em pontos de dados críticos e utilize modelos de risco com IA para aprimorar a triagem. Essas medidas protegiam a privacidade sem sacrificar rigor regulatório, removendo o maior entrave para a adoção institucional de stablecoins e posicionando os EUA como referência em regulação de ativos digitais.</p>

<h2 id="h2-8J+OryBTdGFibGVjb2luIOKAnFJld2FyZCBFY29ub21pY3PigJ0gdW5kZXIgVS5TLiBJbnRlcmVzdCBQYXltZW50IEJhbg==">🎯 “Economia de Recompensas” das Stablecoins sob Proibição de Juros nos EUA</h2><p>Restrições regulatórias com frequência impulsionam inovações inesperadas. Um exemplo é a GENIUS Act, que proíbe emissores de stablecoins de remunerar usuários com juros — medida criada para conter riscos altos, mas que desencadeou uma explosão de stablecoins que oferecem rendimento. Desde sua promulgação, produtos como USDe da Ethena somaram bilhões em emissão, usando taxas de financiamento de exchanges, e não títulos do Tesouro, para gerar retornos e contornar regras legais.</p>

<p>No atual ambiente regulatório ambíguo, Coinbase e PayPal rebatizam seus retornos como “recompensas”, evitando termos que restrinjam pagamentos apenas a emissores. A Coinbase divide lucros da Circle com usuários, enquanto o PayPal utiliza a Paxos para proteger o risco do emissor e segue oferecendo retorno anual de 4,5%. Anchorage e Ethena Labs já conectaram rendimentos de stablecoins a ativos tokenizados como o BUIDL da BlackRock, abrindo canais de rendimento institucionais e conforme.</p>

<p>Pagar rendimento a detentores tornou-se estratégia central para captar capital em mercados tanto maduros quanto emergentes. A Coinbase chegou a desenvolver uma API para “recompensas de juros” via seu SDK, facilitando a implementação do APY por desenvolvedores. Em mercados de alta inflação como a América Latina, o USDSL da Slash remunera com 4,5% ao ano, aproveitando a resiliência do dólar para atrair capital de forma acelerada. Com engenharia financeira cada vez mais sofisticada e compliance, as stablecoins repassam rendimento dos ativos subjacentes e estão redefinindo as relações de valor com usuários.</p>

<h3 id="h3-8J+OryBLZXkgRmVhdHVyZXMgb2YgSG9uZyBLb25n4oCZcyBTdGFibGVjb2luIE9yZGluYW5jZTogVHJhbnNwYXJlbmN5ICZhbXA7IEZ1bGwtU3BlY3RydW0gT3ZlcnNpZ2h0">🎯 Destaques da Regulamentação de Stablecoins de Hong Kong: Transparência & Supervisão Abrangente</h3><p>Entrou em vigor a Lei de Stablecoins de Hong Kong, promovendo debates sobre KYC obrigatório, regras para stablecoins estrangeiras e compatibilidade com DeFi. Na prática, <a href="https://mp.weixin.qq.com/s?__biz=MzI0ODgzMDE5MA==&mid=2247510734&idx=1&sn=368a5a6ed3d067ba05eacbb4be234dd7&scene=21#wechat_redirect">as normas não criam uma proibição total, mas restringem stablecoins “emitidas em Hong Kong” ou “denominadas em HKD”, com ênfase especial em ativos tokenizados ligados ao yuan</a>. Stablecoins offshore como USDT e USDC, negociadas em mercados secundários, não são impactadas diretamente. O enfoque de Hong Kong é controlar o ponto de emissão e elevar barreiras regulatórias para casos de maior valor, como tokenização de ativos em RMB e stablecoins RMB offshore — construindo instrumentos de liquidação “quase soberanos”, em contraste com as abordagens dos EUA e UE.</p>

<p>Os princípios-chave da lei são transparência e fiscalização durante todo o ciclo de vida. Da emissão à custódia, liquidação e distribuição, há padrões rigorosos e exigências de licenciamento elevadas. Atividades como custódia, distribuição e liquidação também devem ser compatíveis. Bancos, plataformas de pagamento e infraestrutura on-chain são abrangidos no mesmo quadro, mudando o ambiente de “acesso irrestrito” para “acesso autorizado”. Nesse cenário, provedores de carteiras MPC, compliance on-chain e controles de risco são parceiros indispensáveis de bancos e grandes empresas de tecnologia.</p>

<p>Essa supervisão rígida traz novos desafios. Emissores passam a assumir a responsabilidade regulatória de toda a cadeia — incluindo parceiros de custódia, distribuição e liquidação. Todos os agentes precisam cumprir requisitos técnicos e normativos, aprofundando a especialização do setor e ampliando oportunidades para provedores de infraestrutura. Empresas que entregam soluções de multiassinatura, MPC, HSM e custódia de carteiras tornam-se essenciais, pois a segurança das chaves privadas passa a ser a base da confiança — equilibrando soberania dos ativos com rastreabilidade legal e transformando carteiras em portais para arquiteturas de segurança compatíveis.</p>

<h2 id="h2-TWFya2V0IEFkb3B0aW9u">Adoção de Mercado</h2><h3 id="h3-8J+MsSBKUE1vcmdhbjogRGVGaSBhbmQgQXNzZXQgVG9rZW5pemF0aW9uIEdyb3d0aCDigJxTdGlsbCBEaXNhcHBvaW50aW5n4oCd">🌱 JPMorgan: Crescimento do DeFi e Tokenização Ainda é Abaixo do Esperado</h3><h3 id="h3-U3VtbWFyeQ==">Resumo</h3><ul>

<li>O valor total bloqueado (TVL) em DeFi não voltou ao topo de 2021. O segmento segue dominado por investidores de varejo e nativos do cripto, enquanto instituições tradicionais continuam ausentes.</li><li>Mundialmente, ativos tokenizados somam apenas US$ 25 bilhões — um valor considerado “insignificante” por analistas. Já foram emitidos mais de 60 títulos tokenizados, totalizando US$ 8 bilhões, mas quase não há negociação secundária.</li><li>Principais barreiras institucionais: falta de regulamentação transfronteiriça alinhada, ausência de clareza legal em investimentos on-chain e proteção insuficiente para execução de contratos inteligentes e segurança de protocolos.</li></ul>

<p>Por que isso importa</p>

<ul>

<li>O relatório evidencia a distância entre o entusiasmo em torno de DeFi e tokenização e a adoção concreta. Apesar de melhor infraestrutura e novas pools permissionadas com KYC, a adesão das instituições financeiras tradicionais ainda é mínima. O texto destaca que sistemas convencionais, impulsionados por fintechs, avançam em direção a liquidação e pagamentos mais ágeis e econômicos, questionando a real necessidade do blockchain e o valor de casos de uso institucionais robustos para cripto.</li></ul>

<h3 id="h3-8J+MsSBSZW1pdGx5IEFkb3B0cyBTdGFibGVjb2luIFRlY2gsIFdpbGwgTGF1bmNoIE11bHRpLUN1cnJlbmN5IERpZ2l0YWwgV2FsbGV0">🌱 Remitly Adota Stablecoins e Lançará Carteira Digital Multimoeda</h3><p>Resumo</p>

<ul>

<li>A Remitly lançará em setembro a “Remitly Wallet”, permitindo armazenar moedas fiduciárias e stablecoins, com foco em usuários de países com inflação elevada ou moedas voláteis.</li><li>Em parceria com o Stripe Bridge, oferecerá pagamentos em stablecoin para mais de 170 países, expandindo sua rede atual em moedas fiduciárias.</li><li>USDC e outras stablecoins já foram integradas às operações internas para garantir liquidez contínua, reduzir pré-financiamento e aumentar a eficiência do capital.</li></ul>

<p>Por que isso importa</p>

<ul>

<li>Marca o início da adoção em larga escala das stablecoins pelos principais provedores de pagamentos internacionais. A integração de stablecoins possibilita proteção de valor em regiões de alta inflação e soluciona desafios de liquidez das remessas tradicionais. Esse novo modelo tende a acelerar o uso real de stablecoins, com soluções mais eficazes e econômicas para milhões que dependem de operações de finanças internacionais, sobretudo onde a infraestrutura bancária é precária.</li></ul>

<h3 id="h3-8J+MsSBUZXRoZXIgQ0VPOiA0MCUgb2YgQmxvY2tjaGFpbiBGZWVzIENvbWUgZnJvbSBVU0RUIFRyYW5zZmVycw==">🌱 CEO da Tether: 40% das Taxas em Blockchain São de Transferências USDT</h3><p>Resumo</p>

<ul>

<li>O CEO da Tether, Paolo Ardoino, declarou que 40% de todas as taxas em nove grandes blockchains públicas decorrem de transferências em USDT.</li><li>Em mercados emergentes, centenas de milhões utilizam USDT diariamente para proteção contra desvalorização cambial e inflação, o que faz do USDT uma das utilidades mais ativas do blockchain globalmente.</li><li>Transações em cripto normalmente significam operações dentro de exchanges ou pools de liquidez — e nem sempre envolvem taxas on-chain. Já transferências USDT on-chain representam real movimentação de fundos, demonstrando “uso genuíno” e não apenas especulação.</li></ul>

<p>Por que isso importa</p>

<ul>

<li>O dado comprova a liderança do USDT no ecossistema blockchain, muito além de outros casos de uso. Paolo prevê que a competição futura se concentrará em reduzir taxas de gás e otimizar custos de transferência de USDT, evidenciando a evolução das stablecoins como soluções financeiras reais — principalmente em economias instáveis. Destaca ainda a contribuição do blockchain para a inclusão financeira global.</li></ul>

<h2 id="h2-TWFjcm8gVHJlbmRzIPCflK4gTWl6dWhvOiBDb2luYmFzZSBRMiBFYXJuaW5ncyBTaWduYWwgU2hyaW5raW5nIFVTREMgTWFyZ2lucw==">Tendências Macro 🔮 Mizuho: Resultados do 2º tri. da Coinbase apontam queda nas margens do USDC</h2><p>Resumo</p>

<ul>

<li>A Mizuho estima que a Circle gerou cerca de US$ 625 milhões em juros de reservas USDC no segundo trimestre, dos quais US$ 332,5 milhões foram repassados à Coinbase.</li><li>Com a participação de Binance e outros parceiros, a margem líquida da Circle sofre mais custos estruturais e pressão competitiva.</li><li>Após a GENIUS Act, JPMorgan e Bank of America devem lançar estáveis próprias, intensificando a disputa por stablecoins em dólar.</li></ul>

<p>Por que isso importa</p>

<ul>

<li>Apesar do IPO robusto, a Mizuho classifica a Circle como “abaixo do desempenho”, com preço-alvo de US$ 85, e argumenta que o mercado subestima os riscos do USDC. O modelo de partilha de lucros da Circle fica mais pressionado conforme cresce a distribuição e bancos tradicionais e juros baixos ameaçam sua vantagem competitiva, alterando o panorama das stablecoins.</li></ul>

<h3 id="h3-8J+UriBVLlMuIFRyZWFzdXJ5IEV4cGFuZHMgU2hvcnQtVGVybSBEZWJ0IElzc3VhbmNlLCBTdGFibGVjb2lucyBFbWVyZ2UgYXMgS2V5IEJ1eWVycw==">🔮 Tesouro dos EUA Aumenta Emissão de Títulos Curtos; Stablecoins Ganham Destaque na Demanda</h3><p>Resumo</p>

<ul>

<li>O Tesouro norte-americano realizará leilão recorde de US$ 100 bilhões em títulos de quatro semanas — aumento de US$ 5 bilhões em relação à última oferta, mantendo estáveis as emissões de oito e dezessete semanas.</li><li>Rendimentos superiores a 4% atraem novo capital; ETFs de títulos de curto prazo captaram US$ 16,7 bilhões no segundo trimestre — o dobro do ano anterior.</li><li>O Treasury Borrowing Advisory Committee destacou o crescimento da emissão de stablecoins como novo vetor de demanda, e a GENIUS Act exige que emissores mantenham títulos e ativos segurados.</li></ul>

<p>Por que isso importa</p>

<ul>

<li>O governo Trump prioriza financiamento de curto prazo. Secretaria Besant afirma que emissões longas são muito caras devido à taxa de juros. O aumento da demanda por stablecoins é variável chave nos T-bills, pois exigências regulatórias obrigam emissores a manter ativos seguros, criando nova pressão estrutural. Ao mesmo tempo, bancos centrais globais estão migrando do dólar para o ouro, com o Bank of America projetando ouro acima de US$ 4.000, sinalizando incertezas sobre a sustentabilidade da dívida americana.</li></ul>

<h3 id="h3-8J+UriBZaWVsZC1CZWFyaW5nIFN0YWJsZWNvaW5zIFN1cmdlIEFmdGVyIEdFTklVUyBBY3QgRW5hY3RlZA==">🔮 Stablecoins com Retorno Disparam após Aprovação da GENIUS Act</h3><p>Resumo</p>

<ul>

<li>Desde a aprovação da GENIUS Act (18 de julho), o fornecimento da stablecoin Ethena USDe cresceu 70%, chegando a US$ 9,49 bilhões e se tornando a terceira maior do segmento.</li><li>A Sky USDS subiu 23%, para US$ 4,81 bilhões, tornando-se a quarta maior. Ambas oferecem rendimento por mecanismos de staking.</li><li>Atualmente, a USDe paga 10,86% ao ano; USDS, 4,75%. Com inflação de 2,7% nos EUA em junho, os retornos reais são 8,16% e 2,05%, respectivamente.</li></ul>

<p>Por que isso importa</p>

<ul>

<li>A proibição de pagamento direto de rendimento pela GENIUS Act impulsionou o boom das stablecoins para staking. Os investidores agora buscam retorno dentro dos protocolos para contornar restrições. O mercado passou de US$ 205 bilhões para US$ 268 bilhões no ano e pode se aproximar dos US$ 300 bilhões até o final de 2024, mostrando que, mesmo com maior controle regulatório, a busca por alternativas dolarizadas com rendimento segue em alta, fomentando mais uma onda de inovação e adoção em DeFi.</li></ul>

<h2 id="h2-UHJvZHVjdCBXYXRjaCDwn5GAIEV4LUFwcGxlIEVuZ2luZWVyIExhdW5jaGVzIFByaXZhY3ktRmlyc3QgQ3J5cHRvIFZpc2EgQ2FyZCwgUGF5eQ==">Product Watch 👀 Ex-Apple lança Cartão Visa Cripto Focado em Privacidade, Payy</h2><p>Resumo</p>

<ul>

<li>O cartão Visa Payy utiliza provas de conhecimento zero (ZKP) e blockchain própria para pagamentos privados em stablecoins, mantendo os valores ocultos on-chain.</li><li>É desenvolvido pela Polybase Labs, fundada pelo ex-engenheiro de iOS da Apple Sid Gandhi, com três anos de desenvolvimento focados em equilibrar privacidade e compliance.</li><li>Payy foi criado para uso cotidiano, com experiência de onboarding simplificada, autocustódia e uso de stablecoins sem necessidade de expertise técnica.</li></ul>

<p>Por que isso importa</p>

<ul>

<li>O Payy ataca as principais barreiras dos pagamentos cripto: privacidade e facilidade de uso. Soluções antigas expõem históricos dos usuários em blockchain; o Payy oferece proteção de privacidade aliada à conformidade regulatória. Isso prepara o terreno para a adoção em massa e introduz uma alternativa prática de autocustódia nos pagamentos em stablecoin — competindo de fato com bancos tradicionais.</li></ul>

<h3 id="h3-8J+RgE1ldGFNYXNrIGFuZCBTdHJpcGUgQ291bGQgTGF1bmNoIG1tVVNEIFN0YWJsZWNvaW4gVG9nZXRoZXI=">👀MetaMask e Stripe Podem Lançar Stablecoin mmUSD em Conjunto</h3><p>Resumo</p>

<ul>

<li>Uma proposta de governança da Aave publicada por engano mostrou que a MetaMask está colaborando com a Stripe para lançar a mmUSD, stablecoin apoiada pela plataforma M^0.</li><li>O mmUSD será “ativo central” do ecossistema MetaMask, integrado nativamente à carteira, negociações, compra/venda e funcionalidades de rendimento.</li><li>A proposta foi rapidamente removida, mas sua autenticidade foi confirmada por Marc Zeller, fundador da Aave Chan Initiative, que afirmou que o vazamento foi precoce.</li></ul>

<p>Por que isso importa</p>

<ul>

<li>Mais uma grande empresa de tecnologia — depois de PayPal e Robinhood — entra no mercado de stablecoins. Com a MetaMask entre as maiores carteiras do mundo, sua parceria com a Stripe pode acelerar a integração de stablecoins no Web3 e em pagamentos convencionais.</li></ul>

<h3 id="h3-8J+RgENvaW5iYXNlIExhdW5jaGVzIEVtYmVkZGVkIFdhbGxldCBTREsgZm9yIEVhc2llciBXZWIzIE9uYm9hcmRpbmc=">👀Coinbase Lança SDK de Carteiras Embutidas para Onboarding Web3 Facilitado</h3><p>Resumo</p>

<ul>

<li>A plataforma para desenvolvedores da Coinbase agora oferece SDK de carteiras embutidas, facilitando a integração de wallets autocustódia em aplicativos.</li><li>O SDK traz recursos como onramps para cripto, swap de tokens e rendimento de 4,1% em USDC — eliminando o antigo dilema entre UX e autocustódia.</li><li>Ao contrário das carteiras tradicionais, permite login via email, SMS ou OAuth — sem extensão de navegador ou frase de recuperação — melhorando significativamente o onboarding.</li></ul>

<p>Por que isso importa</p>

<ul>

<li>A iniciativa reflete a estratégia da Coinbase para impulsionar a massificação do Web3, reduzindo obstáculos técnicos para desenvolvedores. O SDK opera com a mesma segurança do DEX da Coinbase, oferecendo padrão empresarial e resolvendo um dos principais entraves do setor: a complexidade do onboarding. Também reforça a visão da Coinbase de wallet como superapp e ponte entre cripto e internet convencional.</li></ul>

<h3 id="h3-8J+RgCBVLlMuIE5lb2JhbmsgU2xhc2ggSXNzdWVzIFN0YWJsZWNvaW4gdmlhIFN0cmlwZSBCcmlkZ2UsIEhlbHBpbmcgTm9uLVUuUy4gRmlybXMgUmVjZWl2ZSAmYW1wOyBQYXkgaW4gVVNEL1N0YWJsZWNvaW4=">👀 Neobank Slash dos EUA lança Stablecoin via Stripe Bridge, Facilitando Recebimento e Pagamento em USD/Stablecoin para Empresas não Americanas</h3><p>Resumo</p>

<ul>

<li>O neobank Slash, de São Francisco, lançou a USDSL, stablecoin em dólar emitida via Stripe Bridge.</li><li>A USDSL permite pagamentos globais em USD para empresas sem necessidade de conta bancária nos EUA, reduzindo prazos de liquidação e custos cambiais.</li><li>A iniciativa acompanha a GENIUS Act, que estabelece regras claras para emissores de stablecoins dos EUA.</li></ul>

<p>Por que isso importa</p>

<ul>

<li>Com o ambiente regulatório definido, fintechs aceleram a adoção das stablecoins. A parceria entre Slash e Stripe Bridge inaugura uma nova era de convergência entre finanças tradicionais e cripto, trazendo mais eficiência e economia para pagamentos internacionais. Mostra que as stablecoins estão avançando do conceito à prática nos pagamentos empresariais à medida que as normas amadurecem nos EUA.</li></ul>

<h3 id="h3-8J+RgCBUcnVtcC1CYWNrZWQgV29ybGQgTGliZXJ0eSBMYXVuY2hlcyBVU0QxIFN0YWJsZWNvaW4gTG95YWx0eSBQcm9ncmFt">👀 World Liberty, apoiada por Trump, Lança Programa de Pontos de Fidelidade com Stablecoin USD1</h3><p>Resumo</p>

<ul>

<li>A World Liberty Financial, projeto DeFi ligado a Trump, está lançando o programa de pontos USD1 — como milhas aéreas — em parceria com exchanges como a Gate.</li><li>Usuários ganham pontos ao negociar, manter, fazer staking, usar USD1 em protocolos DeFi autorizados ou interagir com o app WLFI.</li><li>Lançada em abril, a stablecoin USD1 é garantida totalmente por títulos do Tesouro americano de curto prazo, depósitos e equivalentes de caixa, emitida pela BitGo Trust Company.</li></ul>

<p>Por que isso importa</p>

<ul>

<li>Com Trump e três filhos atuando como embaixadores, a proximidade expõe potenciais conflitos de interesse. A integração de recompensas sinaliza uma nova tendência das stablecoins — combinando-se a programas de lealdade para aumentar a fidelização e apontando o estreitamento dos laços entre governo e cripto.</li></ul>

<h3 id="h3-8J+RgCBKUE1vcmdhbiBMYXVuY2hlcyBLaW5leHlzIEJsb2NrY2hhaW4gUmVwbyBTb2x1dGlvbg==">👀 JPMorgan Lança Solução Repo em Blockchain Kinexys</h3><p>Resumo</p>

<ul>

<li>Em parceria com HQLA-X e Ownera, o JPMorgan estreou solução repo multiledger via contas de depósito blockchain Kinexys para liquidação de caixa e títulos.</li><li>Cobre todo o ciclo do repo — negociação, gestão de garantias e liquidação — com prazos de liquidação e vencimento de minutos.</li><li>Hoje, processa até US$ 1 bilhão por dia e foi desenvolvido para suportar expansão across venues, tipos de garantia e ativos digitais de caixa.</li></ul>

<p>Por que isso importa</p>

<ul>

<li>O JPMorgan lidera a transformação das finanças tradicionais com blockchain. O Kinexys (antigo Onyx) sustenta a estratégia de ativos digitais do banco, podendo viabilizar tokens de depósito, stablecoins e CBDCs — reduzindo fragmentação. O lançamento do JPMD e a parceria com Coinbase marcam a passagem de Wall Street da fase piloto para o uso efetivo, estabelecendo novo padrão institucional para infraestrutura digital.</li></ul>

<h2 id="h2-UmVndWxhdG9yeSAmYW1wOyBDb21wbGlhbmNlIPCfj5vvuI8gUGF4b3MgRmluZWQgJDQ4LjVNIGJ5IE5ZREZTIG92ZXIgQmluYW5jZSBCVVNEIFBhcnRuZXJzaGlw">Regulação & Compliance 🏛️ Paxos é Multada em US$ 48,5 Mi pela NYDFS por Parceria com a Binance BUSD</h2><p>Resumo</p>

<ul>

<li>A Paxos Trust Company pagará multa de US$ 26,5 milhões à NYDFS e investirá outros US$ 22 milhões em aprimoramento do programa de compliance.</li><li>Reguladores constataram que, ao emitir BUSD com a Binance em 2018, a Paxos falhou no due diligence e tinha deficiências no plano de combate à lavagem de dinheiro.</li><li>A Paxos aceitou sem verificação a alegação de “restrição total a usuários dos EUA” da Binance, levando a NYDFS a determinar em 2023 o fim da emissão de BUSD.</li></ul>

<p>Por que isso importa</p>

<ul>

<li>A sanção sinaliza intensificação da fiscalização sobre parcerias de emissores de stablecoins — especialmente com exchanges estrangeiras. Embora a Paxos afirme já ter sanado as falhas, o caso reforça a exigência de due diligence rigoroso e compliance robusto. Com a GENIUS Act e a expansão do mercado de stablecoins, o escrutínio só tende a crescer — aumentando riscos legais para parcerias duvidosas.</li></ul>

<h3 id="h3-8J+Pm++4jyBUcnVtcCBTaWducyBFeGVjdXRpdmUgT3JkZXIgdG8gRW5kIEJhbmtz4oCZIOKAnFVuZmFpciBQcmFjdGljZXPigJ0gQWdhaW5zdCBDcnlwdG8gRmlybXM=">🏛️ Trump Assina Ordem Executiva para Encerrar “Práticas Injustas” de Bancos Contra Empresas Cripto</h3><p>Resumo</p>

<ul>

<li>Donald Trump assinou ordem executiva proibindo que reguladores federais imponham supervisão adicional a bancos que prestam serviços a empresas cripto sob alegação de “risco reputacional”.</li><li>A medida encerra a “Operation Choke Point 2.0”, vedando recusa de serviços bancários por motivação política ou avaliação subjetiva de setores de risco.</li><li>Fed, OCC e FDIC prometeram não usar “risco reputacional” como critério para avaliar parcerias bancárias. Presidente Hill e senadora Lummis apoiam a medida.</li></ul>

<p>Por que isso importa</p>

<ul>

<li>A decisão elimina o poder discricionário dos reguladores, obrigando bancos a fundamentarem decisões em risco legal e financeiro, não reputacional. Consolida o status legal do cripto, garante igualdade de acesso aos bancos e redefine a relação entre bancos e empresas cripto, impulsionando a integração entre finanças tradicionais e ativos digitais com regras cada vez mais claras.</li></ul>

<p>Movimentações de Capital</p>

<p>💰Tether Compra Participação e Lidera Investimento de US$ 32,7 Mi na Exchange Bit2Me Licenciada pela MiCA</p>

<p>Resumo</p>

<ul>

<li>A Tether adquiriu participação minoritária na Bit2Me, da Espanha, e liderou uma rodada de €30 milhões (US$ 32,7 milhões), prevista para as próximas semanas.</li><li>A Bit2Me é a primeira exchange em espanhol licenciada pela MiCA, com acesso a todos os 27 países da União Europeia.</li><li>O aporte financiará a expansão da empresa na UE e América Latina (começando pela Argentina); a exchange atende 1,2 milhão de clientes desde 2014.</li></ul>

<p>Por que isso importa</p>

<ul>

<li>A Tether aposta em retomar participação na Europa, enquanto a MiCA pressiona concorrentes. Após ver USDT ser restringido ou excluído em diversas exchanges, a Tether investe em empresas licenciadas, garantindo acesso ao mercado regulado e mostrando foco em expansão global e adaptação a diferentes ambientes regulatórios.</li></ul>

<h3 id="h3-8J+SsFJpcHBsZSB0byBBY3F1aXJlIFN0YWJsZWNvaW4gUGF5bWVudCBQbGF0Zm9ybSBSYWlsIGZvciAkMjAwTQ==">💰Ripple Vai Comprar Plataforma de Pagamento em Stablecoin Rail por US$ 200 Mi</h3><p>Resumo</p>

<ul>

<li>A Ripple está adquirindo a Rail, plataforma de pagamentos em stablecoin, por US$ 200 milhões, com fechamento previsto para o quarto trimestre de 2025.</li><li>A Rail espera processar mais de 10% dos pagamentos mundiais em stablecoin em 2025, em um mercado estimado em US$ 36 bilhões.</li><li>A aquisição permitirá à Ripple oferecer serviços institucionais de pagamento em stablecoin para RLUSD, XRP e outros, além de facilitar on/off-ramp sem exposição direta ao cripto.</li></ul>

<p>Por que isso importa</p>

<ul>

<li>A Ripple acelera sua presença em stablecoins após a compra da Hidden Road por US$ 1,25 bi em abril. Enquanto busca aprovação MiCA na UE e regula RLUSD em Dubai, a empresa amplia seu alcance global e passa de especialista em remessas internacionais para fornecedora de soluções financeiras completas — evidenciando a crescente competição nas soluções de stablecoin para instituições.</li></ul>

<h3 id="h3-RGlzY2xhaW1lcjo=">Aviso legal:</h3><ol>

<li>Este artigo é uma republicação de [<a href="https://mp.weixin.qq.com/s/9eK_y7Hteu4QC2Af4zlPMA">Cobo</a>] com o título original, “Cobo Stablecoin Weekly NO.19: After the Stablecoin Act Passes, What’s the Next Battlefield?” Todos os direitos são reservados ao autor [<em>Cobo</em>]. Para questões de direitos autorais, entre em contato com a <a href="[https://www.gate.com/questionnaire/3967](https://www.gate.com/questionnaire/3967">Equipe Gate Learn</a> para atendimento formal.</li><li>Aviso: As opiniões expressas são responsabilidade exclusiva do autor e não constituem aconselhamento de investimento.</li><li>Outras versões traduzidas são feitas pela Equipe Gate Learn. Salvo menção expressa à <a href="[http://Gate.com](http://gate.com"></a><a href="http://gate.io/">Gate</a>, está proibida a cópia, distribuição ou plágio dessas traduções.</li></ol>](https://gimg.gateimg.com/learn/9309d8ab5a0cd99578b6aab1f7af21231fd997b9.webp)

Republicação do artigo original, “Cobo Stablecoin Weekly NO.19: Após a aprovação da Stablecoin Act, qual o próximo cenário de disputa?”

Visão Geral do Mercado & Principais Destaques de Crescimento

A capitalização total de mercado das stablecoins atingiu US$ 269,696 bilhões, um aumento semanal de US$ 2,606 bilhões. Em termos de composição, a USDT mantém sua liderança com 61,25% de participação, enquanto a USDC aparece em segundo lugar com US$ 64,502 bilhões em capitalização e 23,92% do mercado.

Top 3 Blockchains por Capitalização de Mercado de Stablecoins:

- Ethereum: US$ 135,786 bilhões

- Tron: US$ 82,995 bilhões

- Solana: US$ 11,431 bilhões

Top 3 Redes de Crescimento Mais Rápido nesta Semana:

- Berachain: +96,57% (participação de USDT: 43,15%)

- XRPL: +49,84% (participação de RLUSD: 49,11%)

- Sei: +47,95% (participação de USDC: 85,96%)

Fonte: DefiLlama

🎯 “Bank Secrecy Act” dos EUA e Exigências de Privacidade em Pagamentos com Stablecoins

Após a aprovação do Stablecoin Act nos EUA, a privacidade tornou-se o novo centro das atenções para reguladores e mercado.

Com a capitalização de mercado de stablecoins acima de US$ 270 bilhões e sua rápida entrada em sistemas de pagamentos tradicionais, a transparência total on-chain passa a revelar novos obstáculos. Como toda transação em blockchain pública é permanente e visível, empresas acabam expondo todo seu histórico financeiro, cadeia de suprimentos e planos de remuneração. Para o público varejista, isso pode ser apenas um incômodo, mas para empresas e instituições é uma barreira concreta — permitindo que concorrentes monitorem cada transação em tempo real. Sem solução, esse entrave tende a frear a adoção de stablecoins em pagamentos corporativos e liquidação institucional.

Se a privacidade for uma preocupação, a adoção das stablecoins para pagamentos empresariais e liquidações institucionais encontrará obstáculos significativos. O Chief Legal Officer da Coinbase, Paul Grewal, afirmou recentemente que, para leis como a GENIUS Act cumprirem seu papel, o Bank Secrecy Act deve ser modernizado paralelamente. O modelo regulatório vigente é ineficiente e armazena dados sensíveis em depósitos centralizados — alvos atrativos para hackers — e ainda é pouco eficaz no combate à lavagem de dinheiro.

Grewal pontua que privacidade e segurança não são excludentes. Soluções como provas de conhecimento zero (ZKP) e identidade descentralizada (DID) já viabilizam “verificação em conformidade sem expor dados sensíveis”, permitindo que instituições acessem apenas o resultado da verificação, não os dados brutos. Isso equilibra minimização de dados e regulação precisa. Ele defende que o Tesouro dos EUA estabeleça colaboração público-privada, priorize módulos de compliance compatíveis com ZKP para implantação rápida, concentre a vigilância em pontos de dados críticos e utilize modelos de risco com IA para aprimorar a triagem. Essas medidas protegiam a privacidade sem sacrificar rigor regulatório, removendo o maior entrave para a adoção institucional de stablecoins e posicionando os EUA como referência em regulação de ativos digitais.

🎯 “Economia de Recompensas” das Stablecoins sob Proibição de Juros nos EUA

Restrições regulatórias com frequência impulsionam inovações inesperadas. Um exemplo é a GENIUS Act, que proíbe emissores de stablecoins de remunerar usuários com juros — medida criada para conter riscos altos, mas que desencadeou uma explosão de stablecoins que oferecem rendimento. Desde sua promulgação, produtos como USDe da Ethena somaram bilhões em emissão, usando taxas de financiamento de exchanges, e não títulos do Tesouro, para gerar retornos e contornar regras legais.

No atual ambiente regulatório ambíguo, Coinbase e PayPal rebatizam seus retornos como “recompensas”, evitando termos que restrinjam pagamentos apenas a emissores. A Coinbase divide lucros da Circle com usuários, enquanto o PayPal utiliza a Paxos para proteger o risco do emissor e segue oferecendo retorno anual de 4,5%. Anchorage e Ethena Labs já conectaram rendimentos de stablecoins a ativos tokenizados como o BUIDL da BlackRock, abrindo canais de rendimento institucionais e conforme.

Pagar rendimento a detentores tornou-se estratégia central para captar capital em mercados tanto maduros quanto emergentes. A Coinbase chegou a desenvolver uma API para “recompensas de juros” via seu SDK, facilitando a implementação do APY por desenvolvedores. Em mercados de alta inflação como a América Latina, o USDSL da Slash remunera com 4,5% ao ano, aproveitando a resiliência do dólar para atrair capital de forma acelerada. Com engenharia financeira cada vez mais sofisticada e compliance, as stablecoins repassam rendimento dos ativos subjacentes e estão redefinindo as relações de valor com usuários.

🎯 Destaques da Regulamentação de Stablecoins de Hong Kong: Transparência & Supervisão Abrangente

Entrou em vigor a Lei de Stablecoins de Hong Kong, promovendo debates sobre KYC obrigatório, regras para stablecoins estrangeiras e compatibilidade com DeFi. Na prática, as normas não criam uma proibição total, mas restringem stablecoins “emitidas em Hong Kong” ou “denominadas em HKD”, com ênfase especial em ativos tokenizados ligados ao yuan. Stablecoins offshore como USDT e USDC, negociadas em mercados secundários, não são impactadas diretamente. O enfoque de Hong Kong é controlar o ponto de emissão e elevar barreiras regulatórias para casos de maior valor, como tokenização de ativos em RMB e stablecoins RMB offshore — construindo instrumentos de liquidação “quase soberanos”, em contraste com as abordagens dos EUA e UE.

Os princípios-chave da lei são transparência e fiscalização durante todo o ciclo de vida. Da emissão à custódia, liquidação e distribuição, há padrões rigorosos e exigências de licenciamento elevadas. Atividades como custódia, distribuição e liquidação também devem ser compatíveis. Bancos, plataformas de pagamento e infraestrutura on-chain são abrangidos no mesmo quadro, mudando o ambiente de “acesso irrestrito” para “acesso autorizado”. Nesse cenário, provedores de carteiras MPC, compliance on-chain e controles de risco são parceiros indispensáveis de bancos e grandes empresas de tecnologia.

Essa supervisão rígida traz novos desafios. Emissores passam a assumir a responsabilidade regulatória de toda a cadeia — incluindo parceiros de custódia, distribuição e liquidação. Todos os agentes precisam cumprir requisitos técnicos e normativos, aprofundando a especialização do setor e ampliando oportunidades para provedores de infraestrutura. Empresas que entregam soluções de multiassinatura, MPC, HSM e custódia de carteiras tornam-se essenciais, pois a segurança das chaves privadas passa a ser a base da confiança — equilibrando soberania dos ativos com rastreabilidade legal e transformando carteiras em portais para arquiteturas de segurança compatíveis.

Adoção de Mercado

🌱 JPMorgan: Crescimento do DeFi e Tokenização Ainda é Abaixo do Esperado

Resumo

- O valor total bloqueado (TVL) em DeFi não voltou ao topo de 2021. O segmento segue dominado por investidores de varejo e nativos do cripto, enquanto instituições tradicionais continuam ausentes.

- Mundialmente, ativos tokenizados somam apenas US$ 25 bilhões — um valor considerado “insignificante” por analistas. Já foram emitidos mais de 60 títulos tokenizados, totalizando US$ 8 bilhões, mas quase não há negociação secundária.

- Principais barreiras institucionais: falta de regulamentação transfronteiriça alinhada, ausência de clareza legal em investimentos on-chain e proteção insuficiente para execução de contratos inteligentes e segurança de protocolos.

Por que isso importa

- O relatório evidencia a distância entre o entusiasmo em torno de DeFi e tokenização e a adoção concreta. Apesar de melhor infraestrutura e novas pools permissionadas com KYC, a adesão das instituições financeiras tradicionais ainda é mínima. O texto destaca que sistemas convencionais, impulsionados por fintechs, avançam em direção a liquidação e pagamentos mais ágeis e econômicos, questionando a real necessidade do blockchain e o valor de casos de uso institucionais robustos para cripto.

🌱 Remitly Adota Stablecoins e Lançará Carteira Digital Multimoeda

Resumo

- A Remitly lançará em setembro a “Remitly Wallet”, permitindo armazenar moedas fiduciárias e stablecoins, com foco em usuários de países com inflação elevada ou moedas voláteis.

- Em parceria com o Stripe Bridge, oferecerá pagamentos em stablecoin para mais de 170 países, expandindo sua rede atual em moedas fiduciárias.

- USDC e outras stablecoins já foram integradas às operações internas para garantir liquidez contínua, reduzir pré-financiamento e aumentar a eficiência do capital.

Por que isso importa

- Marca o início da adoção em larga escala das stablecoins pelos principais provedores de pagamentos internacionais. A integração de stablecoins possibilita proteção de valor em regiões de alta inflação e soluciona desafios de liquidez das remessas tradicionais. Esse novo modelo tende a acelerar o uso real de stablecoins, com soluções mais eficazes e econômicas para milhões que dependem de operações de finanças internacionais, sobretudo onde a infraestrutura bancária é precária.

🌱 CEO da Tether: 40% das Taxas em Blockchain São de Transferências USDT

Resumo

- O CEO da Tether, Paolo Ardoino, declarou que 40% de todas as taxas em nove grandes blockchains públicas decorrem de transferências em USDT.

- Em mercados emergentes, centenas de milhões utilizam USDT diariamente para proteção contra desvalorização cambial e inflação, o que faz do USDT uma das utilidades mais ativas do blockchain globalmente.

- Transações em cripto normalmente significam operações dentro de exchanges ou pools de liquidez — e nem sempre envolvem taxas on-chain. Já transferências USDT on-chain representam real movimentação de fundos, demonstrando “uso genuíno” e não apenas especulação.

Por que isso importa

- O dado comprova a liderança do USDT no ecossistema blockchain, muito além de outros casos de uso. Paolo prevê que a competição futura se concentrará em reduzir taxas de gás e otimizar custos de transferência de USDT, evidenciando a evolução das stablecoins como soluções financeiras reais — principalmente em economias instáveis. Destaca ainda a contribuição do blockchain para a inclusão financeira global.

Tendências Macro 🔮 Mizuho: Resultados do 2º tri. da Coinbase apontam queda nas margens do USDC

Resumo

- A Mizuho estima que a Circle gerou cerca de US$ 625 milhões em juros de reservas USDC no segundo trimestre, dos quais US$ 332,5 milhões foram repassados à Coinbase.

- Com a participação de Binance e outros parceiros, a margem líquida da Circle sofre mais custos estruturais e pressão competitiva.

- Após a GENIUS Act, JPMorgan e Bank of America devem lançar estáveis próprias, intensificando a disputa por stablecoins em dólar.

Por que isso importa

- Apesar do IPO robusto, a Mizuho classifica a Circle como “abaixo do desempenho”, com preço-alvo de US$ 85, e argumenta que o mercado subestima os riscos do USDC. O modelo de partilha de lucros da Circle fica mais pressionado conforme cresce a distribuição e bancos tradicionais e juros baixos ameaçam sua vantagem competitiva, alterando o panorama das stablecoins.

🔮 Tesouro dos EUA Aumenta Emissão de Títulos Curtos; Stablecoins Ganham Destaque na Demanda

Resumo

- O Tesouro norte-americano realizará leilão recorde de US$ 100 bilhões em títulos de quatro semanas — aumento de US$ 5 bilhões em relação à última oferta, mantendo estáveis as emissões de oito e dezessete semanas.

- Rendimentos superiores a 4% atraem novo capital; ETFs de títulos de curto prazo captaram US$ 16,7 bilhões no segundo trimestre — o dobro do ano anterior.

- O Treasury Borrowing Advisory Committee destacou o crescimento da emissão de stablecoins como novo vetor de demanda, e a GENIUS Act exige que emissores mantenham títulos e ativos segurados.

Por que isso importa

- O governo Trump prioriza financiamento de curto prazo. Secretaria Besant afirma que emissões longas são muito caras devido à taxa de juros. O aumento da demanda por stablecoins é variável chave nos T-bills, pois exigências regulatórias obrigam emissores a manter ativos seguros, criando nova pressão estrutural. Ao mesmo tempo, bancos centrais globais estão migrando do dólar para o ouro, com o Bank of America projetando ouro acima de US$ 4.000, sinalizando incertezas sobre a sustentabilidade da dívida americana.

🔮 Stablecoins com Retorno Disparam após Aprovação da GENIUS Act

Resumo

- Desde a aprovação da GENIUS Act (18 de julho), o fornecimento da stablecoin Ethena USDe cresceu 70%, chegando a US$ 9,49 bilhões e se tornando a terceira maior do segmento.

- A Sky USDS subiu 23%, para US$ 4,81 bilhões, tornando-se a quarta maior. Ambas oferecem rendimento por mecanismos de staking.

- Atualmente, a USDe paga 10,86% ao ano; USDS, 4,75%. Com inflação de 2,7% nos EUA em junho, os retornos reais são 8,16% e 2,05%, respectivamente.

Por que isso importa

- A proibição de pagamento direto de rendimento pela GENIUS Act impulsionou o boom das stablecoins para staking. Os investidores agora buscam retorno dentro dos protocolos para contornar restrições. O mercado passou de US$ 205 bilhões para US$ 268 bilhões no ano e pode se aproximar dos US$ 300 bilhões até o final de 2024, mostrando que, mesmo com maior controle regulatório, a busca por alternativas dolarizadas com rendimento segue em alta, fomentando mais uma onda de inovação e adoção em DeFi.

Product Watch 👀 Ex-Apple lança Cartão Visa Cripto Focado em Privacidade, Payy

Resumo

- O cartão Visa Payy utiliza provas de conhecimento zero (ZKP) e blockchain própria para pagamentos privados em stablecoins, mantendo os valores ocultos on-chain.

- É desenvolvido pela Polybase Labs, fundada pelo ex-engenheiro de iOS da Apple Sid Gandhi, com três anos de desenvolvimento focados em equilibrar privacidade e compliance.

- Payy foi criado para uso cotidiano, com experiência de onboarding simplificada, autocustódia e uso de stablecoins sem necessidade de expertise técnica.

Por que isso importa

- O Payy ataca as principais barreiras dos pagamentos cripto: privacidade e facilidade de uso. Soluções antigas expõem históricos dos usuários em blockchain; o Payy oferece proteção de privacidade aliada à conformidade regulatória. Isso prepara o terreno para a adoção em massa e introduz uma alternativa prática de autocustódia nos pagamentos em stablecoin — competindo de fato com bancos tradicionais.

👀MetaMask e Stripe Podem Lançar Stablecoin mmUSD em Conjunto

Resumo

- Uma proposta de governança da Aave publicada por engano mostrou que a MetaMask está colaborando com a Stripe para lançar a mmUSD, stablecoin apoiada pela plataforma M^0.

- O mmUSD será “ativo central” do ecossistema MetaMask, integrado nativamente à carteira, negociações, compra/venda e funcionalidades de rendimento.

- A proposta foi rapidamente removida, mas sua autenticidade foi confirmada por Marc Zeller, fundador da Aave Chan Initiative, que afirmou que o vazamento foi precoce.

Por que isso importa

- Mais uma grande empresa de tecnologia — depois de PayPal e Robinhood — entra no mercado de stablecoins. Com a MetaMask entre as maiores carteiras do mundo, sua parceria com a Stripe pode acelerar a integração de stablecoins no Web3 e em pagamentos convencionais.

👀Coinbase Lança SDK de Carteiras Embutidas para Onboarding Web3 Facilitado

Resumo

- A plataforma para desenvolvedores da Coinbase agora oferece SDK de carteiras embutidas, facilitando a integração de wallets autocustódia em aplicativos.

- O SDK traz recursos como onramps para cripto, swap de tokens e rendimento de 4,1% em USDC — eliminando o antigo dilema entre UX e autocustódia.

- Ao contrário das carteiras tradicionais, permite login via email, SMS ou OAuth — sem extensão de navegador ou frase de recuperação — melhorando significativamente o onboarding.

Por que isso importa

- A iniciativa reflete a estratégia da Coinbase para impulsionar a massificação do Web3, reduzindo obstáculos técnicos para desenvolvedores. O SDK opera com a mesma segurança do DEX da Coinbase, oferecendo padrão empresarial e resolvendo um dos principais entraves do setor: a complexidade do onboarding. Também reforça a visão da Coinbase de wallet como superapp e ponte entre cripto e internet convencional.

👀 Neobank Slash dos EUA lança Stablecoin via Stripe Bridge, Facilitando Recebimento e Pagamento em USD/Stablecoin para Empresas não Americanas

Resumo

- O neobank Slash, de São Francisco, lançou a USDSL, stablecoin em dólar emitida via Stripe Bridge.

- A USDSL permite pagamentos globais em USD para empresas sem necessidade de conta bancária nos EUA, reduzindo prazos de liquidação e custos cambiais.

- A iniciativa acompanha a GENIUS Act, que estabelece regras claras para emissores de stablecoins dos EUA.

Por que isso importa

- Com o ambiente regulatório definido, fintechs aceleram a adoção das stablecoins. A parceria entre Slash e Stripe Bridge inaugura uma nova era de convergência entre finanças tradicionais e cripto, trazendo mais eficiência e economia para pagamentos internacionais. Mostra que as stablecoins estão avançando do conceito à prática nos pagamentos empresariais à medida que as normas amadurecem nos EUA.

👀 World Liberty, apoiada por Trump, Lança Programa de Pontos de Fidelidade com Stablecoin USD1

Resumo

- A World Liberty Financial, projeto DeFi ligado a Trump, está lançando o programa de pontos USD1 — como milhas aéreas — em parceria com exchanges como a Gate.

- Usuários ganham pontos ao negociar, manter, fazer staking, usar USD1 em protocolos DeFi autorizados ou interagir com o app WLFI.

- Lançada em abril, a stablecoin USD1 é garantida totalmente por títulos do Tesouro americano de curto prazo, depósitos e equivalentes de caixa, emitida pela BitGo Trust Company.

Por que isso importa

- Com Trump e três filhos atuando como embaixadores, a proximidade expõe potenciais conflitos de interesse. A integração de recompensas sinaliza uma nova tendência das stablecoins — combinando-se a programas de lealdade para aumentar a fidelização e apontando o estreitamento dos laços entre governo e cripto.

👀 JPMorgan Lança Solução Repo em Blockchain Kinexys

Resumo

- Em parceria com HQLA-X e Ownera, o JPMorgan estreou solução repo multiledger via contas de depósito blockchain Kinexys para liquidação de caixa e títulos.

- Cobre todo o ciclo do repo — negociação, gestão de garantias e liquidação — com prazos de liquidação e vencimento de minutos.

- Hoje, processa até US$ 1 bilhão por dia e foi desenvolvido para suportar expansão across venues, tipos de garantia e ativos digitais de caixa.

Por que isso importa

- O JPMorgan lidera a transformação das finanças tradicionais com blockchain. O Kinexys (antigo Onyx) sustenta a estratégia de ativos digitais do banco, podendo viabilizar tokens de depósito, stablecoins e CBDCs — reduzindo fragmentação. O lançamento do JPMD e a parceria com Coinbase marcam a passagem de Wall Street da fase piloto para o uso efetivo, estabelecendo novo padrão institucional para infraestrutura digital.

Regulação & Compliance 🏛️ Paxos é Multada em US$ 48,5 Mi pela NYDFS por Parceria com a Binance BUSD

Resumo

- A Paxos Trust Company pagará multa de US$ 26,5 milhões à NYDFS e investirá outros US$ 22 milhões em aprimoramento do programa de compliance.

- Reguladores constataram que, ao emitir BUSD com a Binance em 2018, a Paxos falhou no due diligence e tinha deficiências no plano de combate à lavagem de dinheiro.

- A Paxos aceitou sem verificação a alegação de “restrição total a usuários dos EUA” da Binance, levando a NYDFS a determinar em 2023 o fim da emissão de BUSD.

Por que isso importa

- A sanção sinaliza intensificação da fiscalização sobre parcerias de emissores de stablecoins — especialmente com exchanges estrangeiras. Embora a Paxos afirme já ter sanado as falhas, o caso reforça a exigência de due diligence rigoroso e compliance robusto. Com a GENIUS Act e a expansão do mercado de stablecoins, o escrutínio só tende a crescer — aumentando riscos legais para parcerias duvidosas.

🏛️ Trump Assina Ordem Executiva para Encerrar “Práticas Injustas” de Bancos Contra Empresas Cripto

Resumo

- Donald Trump assinou ordem executiva proibindo que reguladores federais imponham supervisão adicional a bancos que prestam serviços a empresas cripto sob alegação de “risco reputacional”.

- A medida encerra a “Operation Choke Point 2.0”, vedando recusa de serviços bancários por motivação política ou avaliação subjetiva de setores de risco.

- Fed, OCC e FDIC prometeram não usar “risco reputacional” como critério para avaliar parcerias bancárias. Presidente Hill e senadora Lummis apoiam a medida.

Por que isso importa

- A decisão elimina o poder discricionário dos reguladores, obrigando bancos a fundamentarem decisões em risco legal e financeiro, não reputacional. Consolida o status legal do cripto, garante igualdade de acesso aos bancos e redefine a relação entre bancos e empresas cripto, impulsionando a integração entre finanças tradicionais e ativos digitais com regras cada vez mais claras.

Movimentações de Capital

💰Tether Compra Participação e Lidera Investimento de US$ 32,7 Mi na Exchange Bit2Me Licenciada pela MiCA

Resumo

- A Tether adquiriu participação minoritária na Bit2Me, da Espanha, e liderou uma rodada de €30 milhões (US$ 32,7 milhões), prevista para as próximas semanas.

- A Bit2Me é a primeira exchange em espanhol licenciada pela MiCA, com acesso a todos os 27 países da União Europeia.

- O aporte financiará a expansão da empresa na UE e América Latina (começando pela Argentina); a exchange atende 1,2 milhão de clientes desde 2014.

Por que isso importa

- A Tether aposta em retomar participação na Europa, enquanto a MiCA pressiona concorrentes. Após ver USDT ser restringido ou excluído em diversas exchanges, a Tether investe em empresas licenciadas, garantindo acesso ao mercado regulado e mostrando foco em expansão global e adaptação a diferentes ambientes regulatórios.

💰Ripple Vai Comprar Plataforma de Pagamento em Stablecoin Rail por US$ 200 Mi

Resumo

- A Ripple está adquirindo a Rail, plataforma de pagamentos em stablecoin, por US$ 200 milhões, com fechamento previsto para o quarto trimestre de 2025.

- A Rail espera processar mais de 10% dos pagamentos mundiais em stablecoin em 2025, em um mercado estimado em US$ 36 bilhões.

- A aquisição permitirá à Ripple oferecer serviços institucionais de pagamento em stablecoin para RLUSD, XRP e outros, além de facilitar on/off-ramp sem exposição direta ao cripto.

Por que isso importa

- A Ripple acelera sua presença em stablecoins após a compra da Hidden Road por US$ 1,25 bi em abril. Enquanto busca aprovação MiCA na UE e regula RLUSD em Dubai, a empresa amplia seu alcance global e passa de especialista em remessas internacionais para fornecedora de soluções financeiras completas — evidenciando a crescente competição nas soluções de stablecoin para instituições.

Aviso legal:

- Este artigo é uma republicação de [Cobo] com o título original, “Cobo Stablecoin Weekly NO.19: After the Stablecoin Act Passes, What’s the Next Battlefield?” Todos os direitos são reservados ao autor [Cobo]. Para questões de direitos autorais, entre em contato com a Equipe Gate Learn para atendimento formal.

- Aviso: As opiniões expressas são responsabilidade exclusiva do autor e não constituem aconselhamento de investimento.

- Outras versões traduzidas são feitas pela Equipe Gate Learn. Salvo menção expressa à Gate, está proibida a cópia, distribuição ou plágio dessas traduções.

Seu portal de entrada para o mundo das criptomoedas, inscreva-se no portal para ter uma nova perspectiva